全世界株式インデックスファンドと人気を二分する存在が「米国株式インデックスファンド」です。

アメリカだけに投資するのって偏りすぎじゃないですか?

S&P500が人気って聞いたけど何が違うの?

米国株インデックスファンドにもいくつか種類があり、それぞれ少しずつ特徴が違います。

そして何より、米国に投資する意味やなぜ人気なのかを理解しておくと、安心して選べるようになります。

今回は代表的な米国株式インデックスファンドを比較しながら、それぞれの特徴と、どんな人に向いているかをご紹介します。

結論を先にお伝えしますと以下の通り。

- アメリカの巨大企業に集中投資するなら「S&P500連動インデックス」

- ハイテク成長株に期待したいなら「NASDAQ100連動インデックス」

- アメリカ全体に広く分散し、長期成長を狙うなら「全米株式インデックス」

それぞれの違いや、選び方のポイントを見ていきましょう

この記事で扱う「米国株式インデックスファンド」の一覧

ご紹介する「米国株式インデックスファンド」は、こちらの7本。

ポイントは「実質コストは低い方が有利」「純資産総額は大きい方が安心」の2つです。

| 名称 | |||

|---|---|---|---|

| 略称 | 設定日 | 信託報酬※1 (実質コスト) | 純資産総額 (億円)※2 |

| eMAXIS Slim 米国株式(S&P500) | |||

| Slim S&P500 | 2018/07/03 | 0.0814% (0.104%) | 69,473 |

| SBI・V・S&P500インデックス・ファンド | |||

| SBI S&P500 | 2019/09/26 | 0.06380% (0.106%) | 19,704 |

| 楽天・プラス・S&P500インデックス・ファンド | |||

| 楽天S&P500 | 2023/10/27 | 0.07700% (0.101%)*3 | 5,363 |

| iFreeNEXT NASDAQ100インデックス | |||

| iFree NASDAQ100 | 2018/08/31 | 0.49500% (0.511%) | 1,743 |

| eMAXIS Slim 全米株式 | |||

| Slim全米株式 | 2023/09/15 | 0.08140% (0.252%)*3 | 171 |

| SBI・V・全米株式インデックス・ファンド | |||

| SBI-VTI | 2021/06/29 | 0.06380% (0.111%) | 2,971 |

| 楽天・全米株式インデックス・ファンド | |||

| 楽天VTI | 2017/09/29 | 0.13200% (0.182%) | 17,349 |

※1:信託報酬は2025年6月時点で公開されているの交付目論見書より。実質コストは2025年6月時点で公開されている運用報告書から算出した推測値。海外ETFの経費率は信託報酬に含めず実質コストに含めています。

※2:純資産総額は2025年6月時点に公表されている運用レポートから算出。

※3:実質コストは1年未満の初年度期間を1年分に換算して算出

ここで紹介するのは、「個人投資家が選ぶ! Fund of the Year 2024」で上位獲得した投資信託や、「名前が似ていて間違いやすい投資信託」をピックアップしました。

最近になって新しい投資信託も増え、間違えやすくなっています

信託報酬:運用中に差し引かれる手数料で、0.5%以下であれば安いと言えます。(ご紹介している投資信託は0.1%以下の水準です。)

実質コスト:信託報酬以外の隠れコストも加えた総コストです。投資信託の比較は信託報酬だけでなく隠れコストまで見る必要がありますが、隠れコストは運用結果で決まるので過去実績を基にした推測値になります。

純資産総額:運用規模を表し、100億円以上あれば繰上償還(運用終了)のリスクは低いと言えます。

それぞれのファンドに違いがあるとはいえ、どれも低コスト・分散投資に強みがあり、安心して選べるものばかりです。

米国株式インデックスファンドとは

米国株式インデックスファンドとは、アメリカの株式市場およびその指数に投資するファンドです。

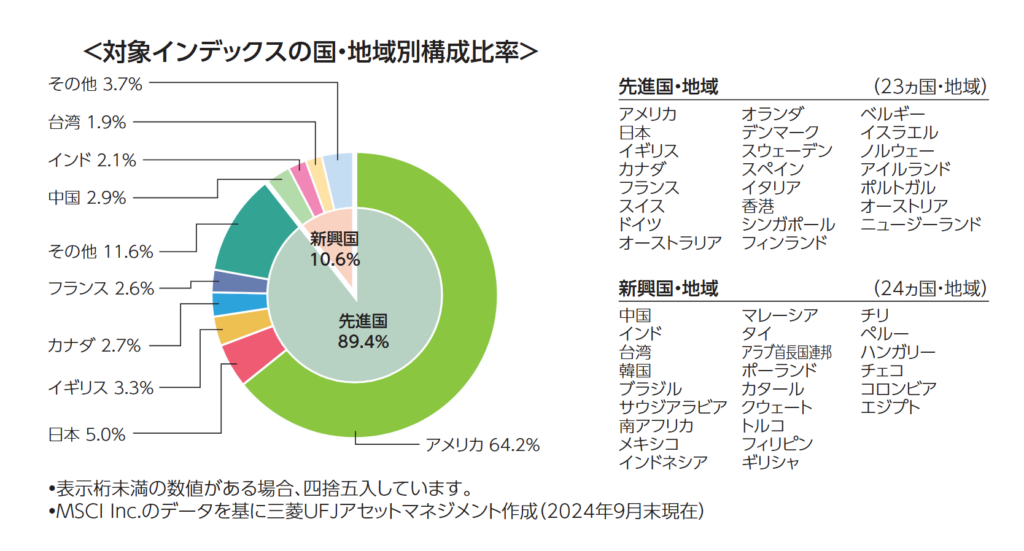

アメリカだけと聞くと分散投資ができてないように思われるかもしれませんが、実際のところ全世界の株式時価総額の6割以上はアメリカが占めています。

つまり、全世界に分散投資しても結果的に半分以上はアメリカへの投資になっているということです。

そのため、アメリカ一国だけに投資することが分散できていないとはなりません。

むしろ世界の経済をけん引しているアメリカにこそ投資するというのは合理的な考えになります。

米国株式インデックスファンドには連動する指数によっていくつかのタイプに分けられます。

S&P500

S&P500とは、アメリカの格付け会社である「S&Pダウ・ジョーンズ・インデックス社」が公表している株価指数です。

旧社名の「スタンダード&プアーズ」で聞きなじみがある人も多いかもしれませんね

単純な上位500社ではなく、S&P社が独自に決めた基準によって選ばれており、米国の優良企業500社に分散投資ができます。

NASDAQ100

NASDAQ100とは、ナスダック市場で金融銘柄を除く時価総額の上位100銘柄による指数です。

アップル、アマゾン、グーグル(の親会社であるアルファベット)といったハイテク企業の成長性に連動しやすい特徴があります。

今の世界はハイテク企業がけん引していると言ってもいいですね

ただし、ハイテク企業に偏った構成のため、相場によっては値動きが大きくなる傾向があります。

全米株式インデックス

全米株式インデックスは米国の株式市場全体に投資するファンドです。

大型株から小型株を含む約4,000銘柄に分散投資することで、アメリカの株式市場をほぼ100パーセントをカバーできます。

小型株の新興企業から未来のアップルやグーグルが生まれるかもしれませんね

S&P500と比べると小型株も含まれるため、より広く米国市場全体をカバーしたい方に向いています。

各ファンドの解説

ここからは各ファンドの特色や違いをお伝えしていきます

eMAXIS Slim 米国株式(S&P500)【オルカンと人気を二分する鉄板ファンド】

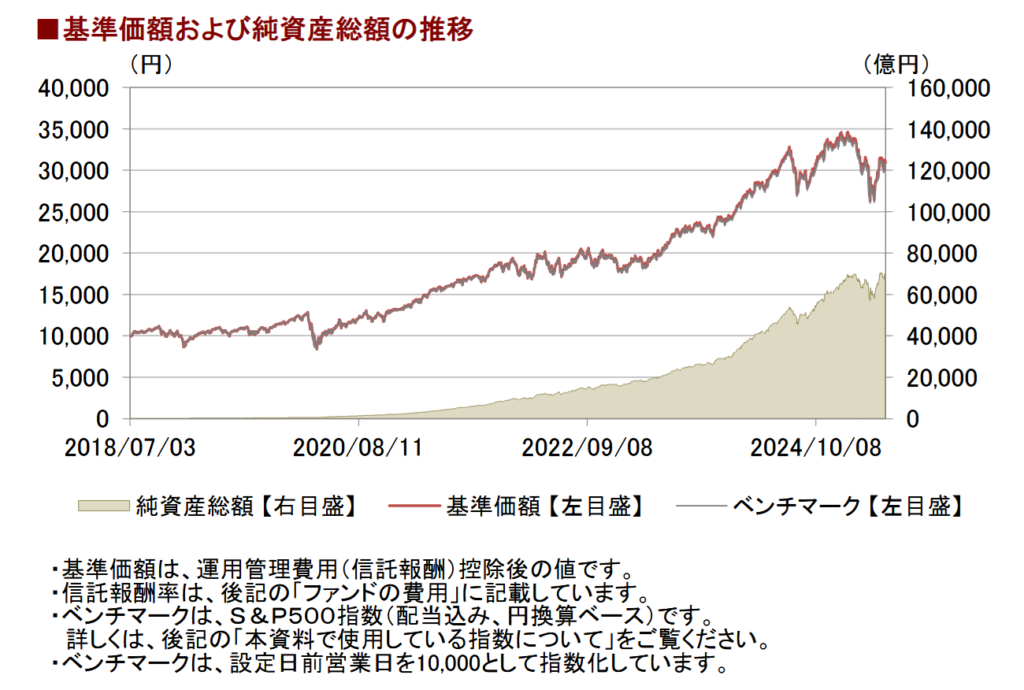

まずご紹介するのは、三菱UFJアセットマネジメントの「eMAXIS Slim 米国株式(S&P500)」です。

多くのランキングでオルカン(eMAXIS Slim 全世界株式(オールカントリー))と共に1位と2位の常連であり、投資をしたことがなくても名前だけは聞いたことがあるかもしれません。

純資産総額は約7兆円で、オルカンの約6兆円も上回って国内の全投資信託で最大となっています。

基準価額も右肩上がりで2018年のファンド開設時より3倍以上になっています。

2025年はトランプ関税の影響で下落が続いていますが、長期投資では下落に慌てず気長に付き合うことが大切です

「迷ったらオルカン」だけでなく「迷ったらS&P500」もおすすめです。

SBI・V・S&P500インデックス・ファンド【100円からVOOに間接投資】

「SBI・V・S&P500インデックス・ファンド」は、人気の米国ETFであるVOOに投資するファンドです。

VOOとはS&P500に連動する米国の投資信託の一つで、このファンドに投資することでVOOを通じてS&P500に連動することができます。

個人でもVOOを直接購入できますが、最近は1株500ドル以上(1ドル140円だと7万円)も必要です。

それが、投資信託であれば100円から日本円で購入できるメリットがあります。

では、Slim S&P500と比べてSBI・V・S&P500のパフォーマンスはどうかというと……

ほぼ一緒です(笑)

どちらもS&P500に連動する良質な低コストファンドなので、特段の違いはありません。

資産規模や知名度の面でSlim S&P500が選びやすいかもしれませんね。

楽天・プラス・S&P500インデックス・ファンド【楽天のS&P500ファンド】

「楽天・プラス・S&P500インデックス・ファンド」は2023年10月に誕生した新しい投資信託です。

ややこしいですが、楽天は「楽天プラスシリーズ(比較的新しいポイントプログラム対象)」と「楽天・インデックスシリーズ(従来からあるシリーズでポイントプログラム対象外)」の2タイプがあります。

オルカンに楽天オルカンで対抗したように、Slim S&P500に対しても同等のファンドが用意されました。

楽天の投資信託に対する意気込みはすごいですね

新しいファンドのため今後の成長に期待ですが、基本的にはSlim S&P500やSBI・V・S&P500と似たようなパフォーマンスになると予想されます。

楽天証券でのみ購入出来てポイント付与の対象なので、楽天ユーザにおすすめと言えます。

iFreeNEXT NASDAQ100インデックス【NASDAQ100で唯一NISAつみたて枠対応】

大和アセットマネジメントの「iFreeNEXT NASDAQ100インデックス」は、NASDAQ100指数に連動するファンドです。

NASDAQ100に連動し、NISAのつみたて枠に対応している唯一のファンドになります。(2025年6月時点)

せっかくNISAで非課税にできるのを使わない手はありません!

アメリカのハイテク企業が中心のNASDAQ100に投資したい人は、このファンドを選ぶとよいですね。

eMAXIS Slim 全米株式【eMAXISブランドの全米株式ファンド】

「eMAXIS Slim 全米株式」は2023年9月に誕生した新しいファンドです。

しかしeMAXIS Slimの名を冠しながら、その評価は厳しいものになっています。

まず、NISAのつみたて投資枠での購入は対象外です。(成長投資枠での投資は可能。)

これはファンドが採用している指数「MSCI USAインベスタブル・マーケット」が金融庁のNISAつみたて枠対象リストに含まれていないためです。

指数に問題があるとは考えにくいので、実績ができれば将来的に対象になることは期待できます

しかし、SBIや楽天の全米株式インデックスファンドという有力な選択肢があるなか、現状でNISAつみたて枠対象外のSlim全米株式を選ぶ理由を見つけるのは難しいです。

そのためか、同時期に誕生した楽天S&P500の純資産総額が5,000億円を超えている一方、Slim全米株式は200億円にも満たない状況となっています。

SBI・V・全米株式インデックス・ファンド【SBI-VTI:SBIのVTIファンド】

2021年に登場した「SBI・V・全米株式インデックス・ファンド」は、米国ETFであるVTIに投資するファンドです。

VTIは米国市場全体に投資する米国の投資信託の一つで、このファンドに投資することで間接的に米国全体に投資できます。

VTIを個人で購入するには1株約300ドル(1ドル140円だと4.2万円)ほど必要です。

投資信託であれば100円から日本円で購入でき、簡単に全米株式に投資ができます。

しかし、同様の仕組みの「楽天・全米株式インデックス・ファンド」が2017年から運用されており純資産総額も1.7兆円に達する一方で、SBIの純資産総額は約3,000億円と大きく差がついています。

低コストのインデックスファンドは差別化が難しいですね

楽天・全米株式インデックス・ファンド【楽天VTI:全米株式インデックスの最有力】

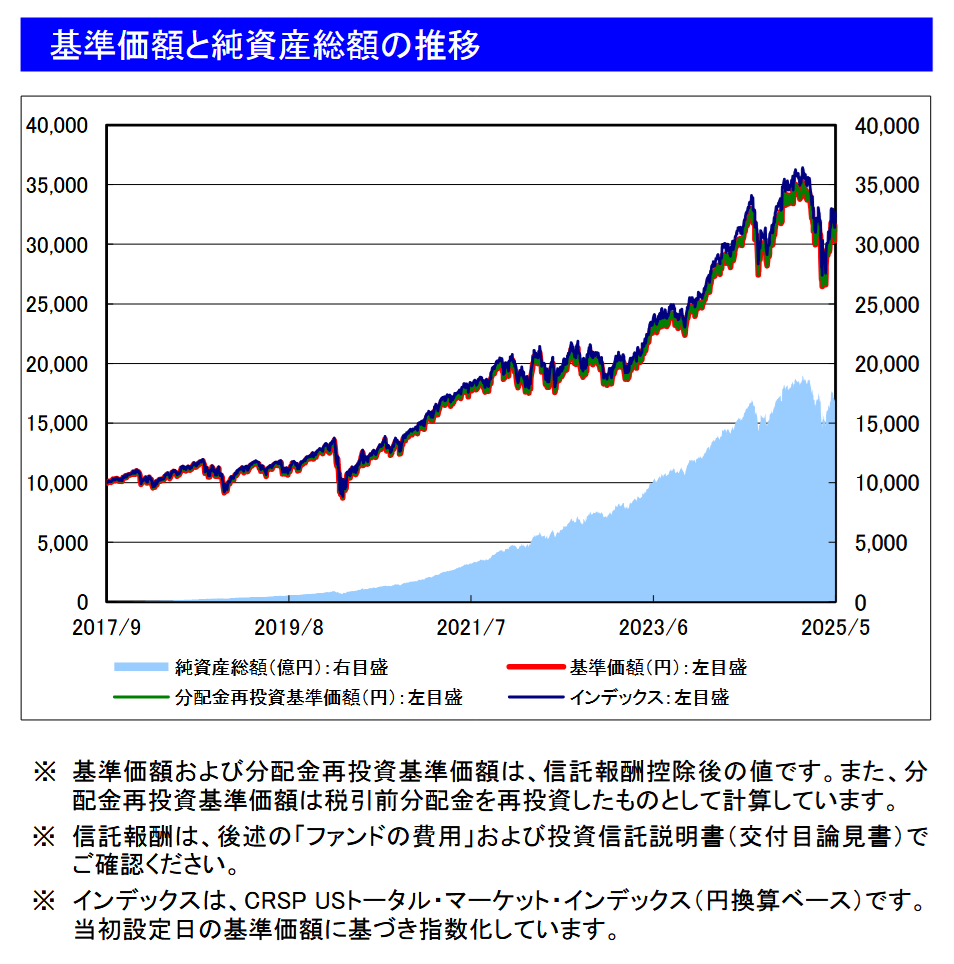

「楽天・全米株式インデックス・ファンド」は2017年から続く実績ある投資信託です。

「SBI・V・全米株式インデックス・ファンド」と同様に米国ETFのVTIに投資するファンドになります。

新しい「楽天プラスシリーズ」ではなく、従来からある「楽天インデックスシリーズ」のため、ポイントプログラムの対象外ですが、ファンドの魅力は運用実績にあります。

2017年から綺麗な右肩上がりで、アメリカ全体の経済成長をしっかり反映しています。

ライバルのSlim全米株式とSBI-VTIよりも運用実績と資産規模で上回るため、全米株式インデックスファンドの最有力という見方もできます。

楽天証券以外でも購入できるので、「米国全体に投資したい」場合に最もおすすめです。

まとめ

以上、おすすめの投資信託【米国株式インデックス編】でした。

- アメリカの巨大企業に集中投資するなら「S&P500連動インデックス」

- ハイテク成長株に期待したいなら「NASDAQ100連動インデックス」

- アメリカ全体に広く分散し、長期成長を狙うなら「全米株式インデックス」

米国株式インデックスはS&P500、NASDAQ100、米国全体という違いはあれど、世界経済の中心アメリカに投資するという意味ではどれも有力な選択肢です。

銀行預金だけで資産を保有するよりも、将来への期待が感じられるのではないでしょうか。

全世界株式インデックスや先進国株式インデックスと合わせて、ファンド選びのお役に立てばうれしいです。